인프런 커뮤니티 질문&답변

변동성이 너무 크면, 통계적으로 접근하기 어려운 데이터가 되는 이유

해결된 질문

작성

·

141

답변 1

1

안녕하세요, Jae Hyun 님!

수업에 함께 해 주셔서 감사합니다.

먼저 말씀드리고자 하는 부분은 수업에서 지향하는 것은 매매 알고리즘을 통해서 자동매매를 실현하는 것입니다. 이러한 목표는 전체 3부의 강의를 통해서 구현할 예정이며 현재 2부까지 강의가 있고 3부 강의는 7월 중순에 완료하는 것을 목표로 하고 있습니다.

제 수업에서는 알고리즘 자체에 초점을 두기보다는 알고리즘이 있다면 이 것을 통해서 자동매매를 실현하는 방법을 소개해 드리는데 목적이 있습니다.

그래서 알고리즘의 경우에 만약 Jae Hyun님께서 생각하기에 더 좋은 알고리즘이 있다면 과감히 그러한 알고리즘을 선택하시면 됩니다.

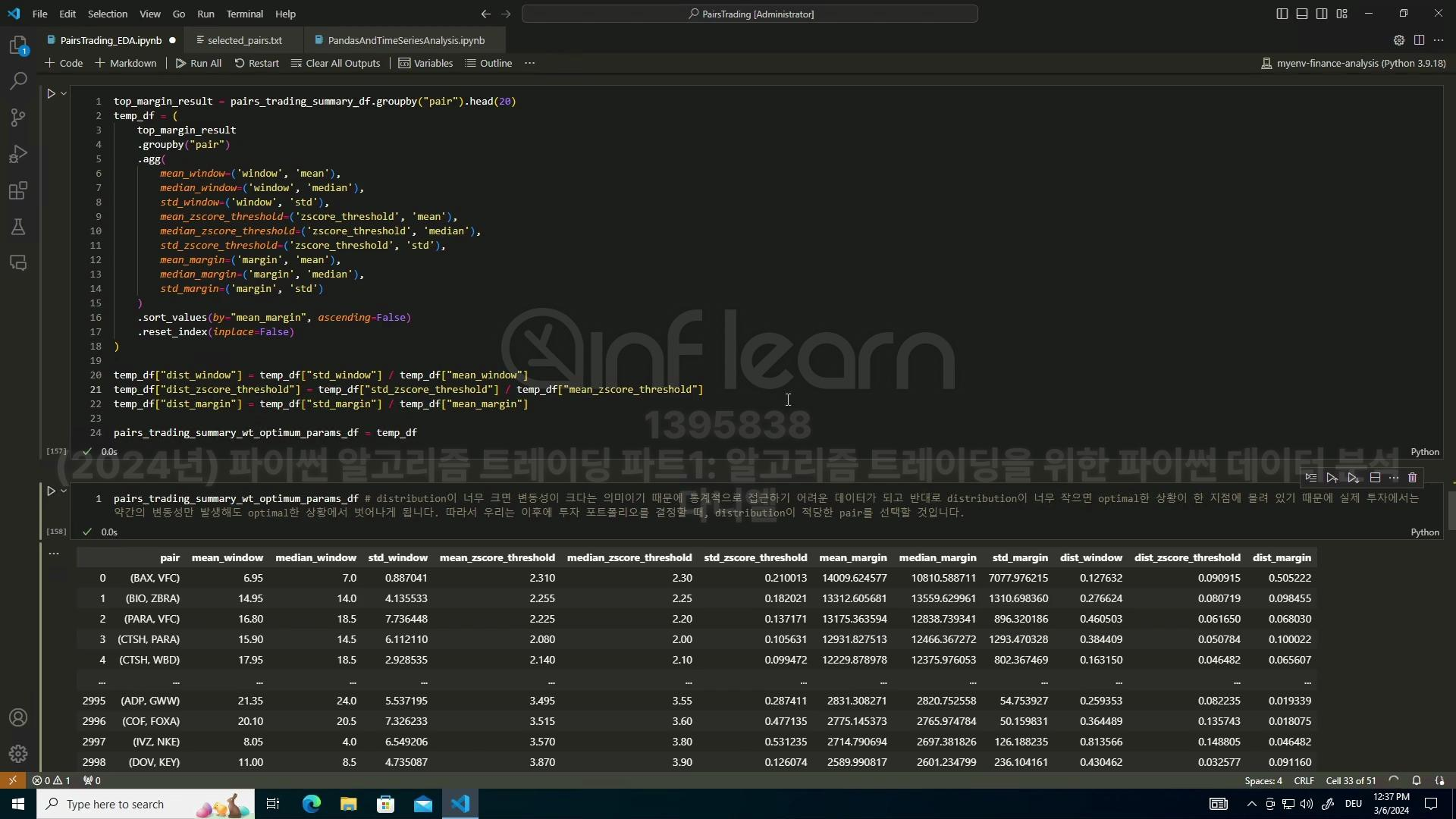

그럼에도 불구하고 제가 생각하는 논리를 바탕으로 설명을 드린다면 수업에서는 각각의 포트폴리오에 대해서 20개의 데이터의 최적 값에 대한 통계적 처리를 하였습니다.

먼저 질문하신 것처럼 변동성이 너무 크면 통계적으로 처리하기 어려운 데이터가 된다고 설명드린 부분에 대해서 부연 설명을 드리면, 변동성이 크면 기댓값의 범위가 크기 때문에 통계 기반의 투자 관점에서는 제외한다는 것을 의미합니다.

예를 들어 어떤 포트폴리오에 대해서 1000달러 투자를 했는데 기대 수익이 (이익이 나더라도) 200 - 800 달러이다라면, 물론 이익을 실현하는 관점에서는 좋은 포트폴리오일 수 있지만, 통계적으로는 이익의 기대값을 정의하기가 어렵다는 것을 의미했습니다. 물론 투자에서는 변동성이 큰 상품이 이익 실현도 큰 것이 일반적인 경향이지만 저는 리스크 (변동성)를 최소화하는 전략을 선택했습니다.

어떤 포트폴리오에 대해서 변동성이 크다는 것은 파라미터 관점에서도 생각할 수 있습니다. 예를 들어 수업에서 다루는 z-score의 경우, 20개의 최적값이 예를 들어 1.5 2.3 2.8 3.2 ... 이런식으로 랜덤하게 넓게 분포한다면 z-score가 만약에 2.5 (2.3과 2.8 사이의 임의 값)라면 이러한 z-score를 투자에서 어떻게 처리할 지가 명확하지가 않습니다.

이 내용이 질문에 대한 답변이 되었길 바랍니다.

혹시 그럼에도 불구하고 논리가 이해되지 않으면 주저 없이 Follow-up 질문 해주세요.

감사합니다.

다니엘 드림